原标题:为什么美国实际利率飙升,但黄金不跌?

历史上看,黄金涨幅与美债实际利率,在绝大多数时候都保持着明显的负相关性。

然而,自2021年11月9日以来,美债实际利率已从历史低位的-0.71%飙升79个BP至-0.71%,但黄金涨幅仅有0.03%,几乎未动。这次,究竟是黄金的投资者们棋高一着,还是美债的投资者们技高一筹?

结论在前

以史为鉴,在复盘完历史美债实际利率上行而黄金不跌区间后,国盛金工分析师叶尔乐、刘富兵发现,背离的共同特征在于美国经济转弱。此时,虽然由于加息、发债等因素导致实际利率上行,但黄金投资者仍倾向对冲经济风险。

对于当下情况,该团队认为,当前背离区间同样有美国经济转弱迹象,假设未来美国经济开始衰退,则有两种可能:

黄金与实际利率之间的背离持续;再现“格林斯潘之谜”,加息区间长端利率下行。复盘:黄金与美债实际利率走势复盘

国盛金工分析师叶尔乐、刘富兵总结发现,2003年以来,美债实际利率大幅上行而黄金不跌的区间主要有四段:

加息末期(2005.06-2006.06)QE2(2010.11-2011.02)弱背离(2017.01-2018.02)加息前夜(2021.11-now)(1)背离区间1:加息末期(2005.06-2006.06)——经济悲观,通胀延续

第一段背离区间发生于2005.06-2006.06,美债实际利率上行94BP,同时黄金上涨57.22%。

对于这一段背离区间,国盛金工分析师叶尔乐、刘富兵总结到:

本段时间处于美国加息较为猛烈的区间,随着基准利率的上行,长端利率不断走高。但是同样在此加息区间稍早前发生了“格林斯潘之谜”,在2004年初加息刚开始的阶段,美债长端利率大幅下行。针对此现象的主要假说在于市场在发送经济疲软的信号,虽然基准利率上调应对剧烈的通货膨胀,但市场实际对经济并不乐观。本段黄金上涨最猛烈的区间美元指数明显下行,反映出市场对美国经济总体的态度。

(2)背离区间2:QE2(2010.11-2011.02)——美元腾挪,经济偏弱

第二段背离区间发生于2010.11-2011.02,美债实际利率上行90BP,同时黄金上涨0.66%。

对于这一段背离区间,国盛金工分析师叶尔乐、刘富兵总结到:

2010年11月4日美国宣布第二轮QE,宽松计划于2011年6月结束,购买的仅仅是美国国债。同时,美联储再通过向其它国家“出售”国债,套现还原成美元现金,增加了储备的规模。因此QE2不同于QE1,其主要目的不在于提供流动性,而在于进行美元的腾挪,为政府准备财政弹药以应对外来的危机。

从各类影响因子来看,背离区间2的经济和就业仍然承压,财政和对外负债继续扩张,仓储成本下降,各因素都不支持黄金下跌。

(3)背离区间3:弱背离(2017.01-2018.02)——就业趋弱

第三段背离区间发生于2017.01-2018.02,美债实际利率上行25BP,同时黄金上涨13.70%。

对于该段背离区间,国盛金工分析师叶尔乐、刘富兵复盘道:

其实从微观上来看,背离区间3 的黄金和实际利率之间还是有明显的负相关关系,只不过整体中枢都在提升,特别是2017 年末至2018年初。

从各类影响因子来看,背离区间3特别是2017年末至2018年初,就业有明显恶化,对外负债加速上升,从这两个角度来说利好黄金。

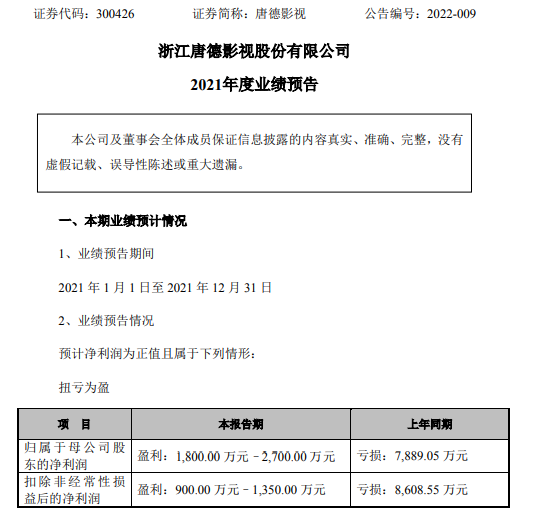

(4)背离区间4:加息前夜(2021.11-now)——经济有转弱迹象

第四段背离区间发生于2021.11-至今,自2021年11月9日最低点-1.50%当前已上升79个BP达到-0.71%,而黄金涨幅0.03%。

对于本轮背离区间,国盛金工分析师叶尔乐、刘富兵认为:

从各类影响因子来看,当前美国经济复苏放缓趋势明显,就业因子开始下行,对外负债加速上行,总体对黄金有一定支撑作用。

此外,国盛金工分析师叶尔乐、刘富兵补充道:

补充: 黄金 的逻辑与估值模型构建根据Wind最新数据显示,美国1月CPI同比升7.5%,创1982年以来新高。消息公布后美元指数大幅上行,而黄金大幅下行又较快回升甚至趋于上涨,。从历史对比来看,当前与历史背离区间共同之处在于经济有边际趋弱迹象。如若未来美国没有进一步的经济维稳刺激政策,叠加加息对经济的负面影响,经济开始下行,则有两种可能:

黄金与实际利率之间的背离持续;再现“格林斯潘之谜”,加息区间长端利率下行。

国盛金工分析师叶尔乐、刘富兵在此前的报告中提及,影响黄金价格的因素的核心在于“一个本质,两个映射,五个因子”。

一个本质:“高级别的保底信用”

黄金的货币地位诞生于信用毁灭(战争),终结于信用扩张,并以此循环往复。黄金具有对当前现存信用体系崩溃的预期(预防)作用,主要对标美元信用。两个映射:“美元指数”、“美债实际利率”

美元信用的本质是美国经济相对世界其他经济体的相对强弱(增长、通胀),也就是说美国经济相对变强->利空黄金,美国经济相对变弱->利好黄金。因此黄金与美元指数和美债实际利率具有同步伴生关系。五个因子:“美国财政”、“美国对外负债”、“美国经济”、“美国就业”、“仓储成本”

经过量化验证,我们发现了五个对于黄金具有明显择时作用的因子,美国财政和美国对外负债的扩张损耗美元信用->利好黄金,美国经济和美国就业的增长 增强美元信用->利空环境,同时仓储成本上升也利空黄金。

本文主要内容来源于:国盛证券《量化分析报告|视角透析:黄金与美债究竟谁错了?》,作者:叶尔乐、刘富兵

关键词: 格林斯潘