原标题:股债“双重奏”,博时基金过钧的投资“演奏法则”

刚过去的一年是资本市场的震荡年,挑战年、风格转折年,但博时的首席基金经理过钧应对的很好。

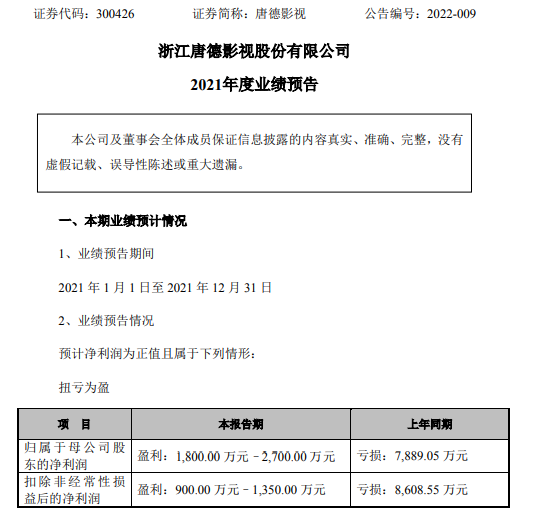

他管理的博时新收益基金当年净值增长23.84%(下图),收益超过大多数股票和偏股混合基金。而且,连续四年业绩报酬前列。

数据来源:choice,下同。

他管理的博时信用债基金在2021年全年获得了8.59%的收益。当年新成立的博时双季鑫六个月基金,当年(自成立日至2021年末)挣了8.18%,收益率在同期的混合偏债基金中排名靠前。

作为业内罕见的股市、债市双“顶流”,过钧的投资又秉持怎样的原则,他的投资理念是什么,他对未来持何观点?

01

大类资产配置要把握关键时刻

“固收+”领域的核心能力之一是大类资产配置的能力,而过钧恰恰在这方面经验丰富。

在他看来, 大类资产的配置首先不应该太粗,也不应该太窄。资产配置的对象不只是股票和债券资产,还应细分拓展为(按风险偏好从低到高排列):现金、存款、国债、金融债、高等级信用债、中低等级信用、REITs、优先股、永续债、可转债、普通股、PE、VC等。

而资产配置的逻辑是在低风险低收益、高风险高收益的普遍逻辑下,发掘到那些低风险高收益的投资机会。

这些机会往往存在于某一个投资者非常贪婪的时刻,或是另一个投资者非常恐惧的时点,也会存在于市场趋势的某个大拐点时。

当有关联的资产估值差到了非常极端的位置时,比如说期限利差、信用利差、成长股和价值股的估值差异到了非常极致的位置时,往往是基金经理给投资者创造更大ALPHA(超额收益)的时候。

而在关键时刻 “发现并买入那些低风险高收益的资产”,或“卖出或者规避那些高风险低收益的资产”,是基金经理的本职工作之一。

02

转债投资“常做常新”

过去一年里,转债市场的整体上涨给投资者带来了不少收益,作为业内最早在转债投资上有所建树的基金经理,过钧会如何看待如今的转债投资?

过钧认为,如今的转债在本世纪初就已经初见雏形,最初时投资品种比较少,价格波动也比较大。早年的茂炼转债、机场转债、招行转债都出现过很明显的投资机会。

后来转债规模突飞猛进,品种增多,但整个市场在2014年和2018年底也出现过比较系统性的机会。也在2015年时候也出现过明显的估值高估的状况。过钧管理的基金在2015大幅减持转债,并在2018年大量买入,把握了这个转债周期。

过钧认为,把握转债的投资机会“万变不离其宗”,就是站在债性和股性统一评估的基础上,把握投资机会,并卖出风险。尤其是现阶段,更多应考虑其对应的正股的价值。往往只有正股的价值判断对了,转债的机会才能把握的住。

站在现在的位置看,如果单从回报观察,转债市场已走强三年,未来转债的投资机会更多的是存在于一些结构性的机会上。

03

逆势投资 价值投资

过钧把自己的投资理念总结为价值投资和逆势投资,在他看来,市场永远存在机会,在任何一个时间段,在某个细分类别上总是能够找到所谓的低风险高收益的资产。而在市场情绪特别一致、估值特别极致的时候,会容易发现。

所以,投资者要把握这样的机会,一是要有“眼光”,有专业的经验、视野;一是要有“勇气”,敢于在市场情绪特别一致,甚至特别极致时逆向思考。

2014年和2018年就是类似的机会时刻,市场整体情绪悲观,不少有价值的品种出现重大回撤,转债批量跌破面值。回头看,当场内投资者都悲观、都没有太多信心的时候,往往是市场给机会的时候。

所以,是否能在逆势中做到头脑清醒、以品种的内在价值作为投资依据,找到真正性价比高的品种去配置,才是能否为投资者创造更好回报的关键。

04

历史总是“神似形不似”

过钧有一个独特的磨练逆势投资的方法,就是通过不断的回顾复盘,去形成投资思维上的“肌肉记忆”。

他说,历史对现实是有借鉴意义的,这种意义不是照搬细节,而是从本质上去体会规律的过程。通过不断回顾,形成一种下意识的做正确抉择的反应。

他常常引用古希腊哲学家赫拉克利特的话来描述这种模糊的正确感。赫拉克利特说:人不能两次踏进同一条河流。这点没错。但人踏入的河流是有一定的本质的可重复的规律的。比如流向,滚滚长江东逝水,上千年了。

投资中,找到共性,发现重复性,就是回顾的重要落脚点。这个重复无需100%的重复,而是关注大多数情况下有可能会重复的规律,就很好了。

05

用一个尺度评价投资

除去转债以外,过钧历史上在价值股上投资获利颇丰,家电股、银行股乃至有色这类周期性很强的公司,他都领先于业内布局过、重仓过,而且获得了很高的回报。这背后的经验是什么?

过钧表示, 不论是投资什么类别的资产、品种,在他心目中是一个尺度。

比如,他关注的家电股、银行股,都具有较高票息和稳定的增长空间,这也是他非常喜爱的一类资产,类固收资产。

当这类公司估值比较低且前景又比较好的时候,会构成一个类似“向上浮动的浮动率债券”的特点。过钧常在那种时点,用类固收资产来替换组合内的债券。

但这类公司必须具备行业或公司不能走下坡路这一前提。否则即便分红率不变,这类资产的股息率也会往下走,甚至逐步进入低分红、乃至不分红的行列,后者非常有可能是一个价值的陷阱。

过钧还表示,在公司前景类似、分红稳定的前提下,他并不对一个公司的成长速度、市场份额、或是市值大小有所偏好。

06

市场正打破所有“刚性”收益

过钧提到近年投资市场的一个重要趋势, 一些曾经具备刚性较高收益的资产在逐步趋向“消失”。

历史上,大众心目中的无风险、较高收益的投资机会比如信托、银行理财产品、房地产以及新股申购,都在打破其刚性获利的一面,并实实在在的压低了整个市场的无风险收益率。

他认为,无风险高收益机会被打破,意味着市场的有效性在提升,这是一个趋势。就如同 全世界没有一个不打败仗的军队,新股不败、信托不败也不会长期存在。

但这不会意味着有些领域彻底失去机会,比如打新可能依然是一个有效的策略,但需要专业的团队、有鉴别的去选择。

07

未来投资更重视细分机会

过钧对2022年的机会判断是,市场不存在系统性的机会,也不存在系统性的风险。因此, 他对本轮市场回调处之泰然。

他认为,今年挖掘投资机会,要重视均衡配置,各类资产兼顾。像往年这样偏重一个赛道的投资方法,可能并不适合。

主要线索上,一方面,银行、地产、交运、有色,这些所谓“旧经济”的周期股有一定机会。

“双碳”目标提出后,一些周期行业的产能供给是受到限制的,而它们的需求不会被完全替代,这就孕育了一些投资机会。

另一方面,估值相对合理的成长股也可以考虑。这些公司有一定的成长性,它们的估值如果处于一定的估值区间内也可以配置。

数据来源:基金定期报告,截至2021年四季度末,过往业绩不代表未来收益。

过钧当前在管3只基金(A、C份额合并计算):

①博时信用债券A成立于2009年6月10日,过钧任职日期相同,2016-2020年的历史业绩分别为:1.50%、-0.51%、3.94%、19.97%、17.28%;同期业绩比较基准分别为:0.18%、0.94%、5.73%、7.36%、5.52%;

②博时新收益A成立于2016年2月4日,过钧任职日期为2016年2月29日,2016-2020年的历史业绩分别为:2.19%、5.57%、3.82%、25.99%、35.29%;同期业绩比较基准分别为:7.29%、10.65%、-9.62%、19.92%、15.20%;

③博时双季鑫6个月持有期A成立于2021.1.20,过钧任职日期相同,共同管理的基金经理为张鹿(任职日期与过钧相同),成立以来业绩为4.72%;同期业绩比较基准为0.11%。

风险提示:以上为基金品牌推广内容,基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本文不构成个人投资建议,用户应考虑文中的任何意见、观点或结论是否符合其特定状况。基金有风险,投资需谨慎,请独立判断和决策。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询—博时基金-基金产品, 博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。

免责声明:

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

本报告中的数据出处若未加特别说明,均来自Wind,博时基金。

营业执照公示信息

营业执照公示信息